中国康复辅具产业及品类格局全景分析

2025-08-11

前言

随着我国老龄化进程加速和居民健康意识提升,康复辅具产业正迎来前所未有的发展机遇。本文将全面剖析中国康复辅具产业的发展现状,从市场规模、驱动因素、产业链结构、企业格局、产品分布到未来趋势,为读者呈现这一朝阳产业的完整图景。

01

定义及分类

康复辅助器具是改善、补偿、替代人体功能和实施辅助性治疗以及预防残疾的产品。康复辅助器具产业是包括产品制造、配置服务、研发设计等业态门类的新兴产业。

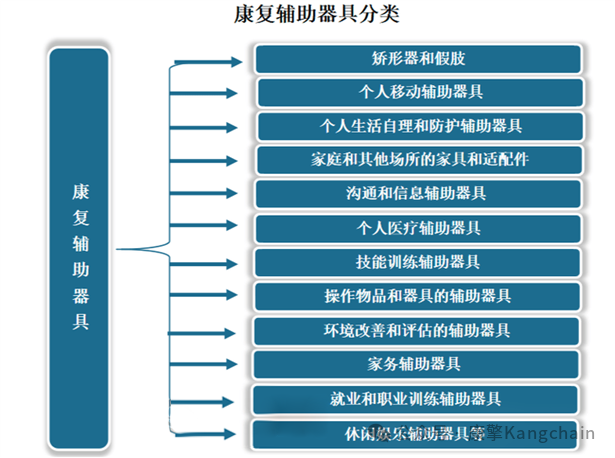

康复辅助器具的分类标准

在2016年4月,国家质量监督检验检疫总局与国家标准化管理委员会共同批准并发布了国家标准《康复辅助器具 分类和术语》(GB/T 16432-2016)。此标准由中国相关部门批准,并为康复辅助器具行业提供分类框架,细分至12个主类、130个次类及794个支类。根据上述标准,民政部修订的《中国康复辅助器具目录(2023年版)》,将康复辅具划分为12个主类,包括矫形器和假肢、个人移动辅助器具、个人生活自理和防护辅助器具、家庭和其他场所的家具和适配件、沟通和信息辅助器具、个人医疗辅助器具、技能训练辅助器具、操作物品和器具的辅助器具、环境改善和评估的辅助器具、家务辅助器具、就业和职业训练辅助器具、休闲娱乐辅助器具等。

02

核心驱动:多重因素叠加助推产业腾飞

(一)千亿市场加速扩容,增长势头强劲

自2016年10月国务院印发《关于加快发展康复辅助器具产业的若干意见》以来,中国康复辅具产业迈入高速发展期,市场规模呈现爆发式增长。根据赛迪顾问数据显示,2024年中国康复类医疗器械产业规模已达近800元,同比增长率高达30%,展现出强劲的发展动能,2025年产业规模预计将达到1200亿元以上。而从更广义的康复辅助器具市场来看,随着需求持续释放,我国康复辅具市场规模预计在2025年将达到1800-2000亿元,为康复辅具产业提供更广阔的发展空间。

(二)核心驱动:多重因素叠加助推产业腾飞

1. 人口老龄化及慢性病患者催生刚性需求

我国目前已进入中度老龄化社会。更为严峻的是,我国有超过1.8亿老年人患有慢性病,患有一种及以上慢性病老人的比例高达75%,失能、部分失能老年人约4000万。慢性病导致的长期功能障碍需要持续康复干预,推动了心肺康复、神经康复、疼痛康复等领域专业辅具的需求增长,这一庞大群体对康复辅具的需求呈现刚性增长态势。

2. 残疾人康复服务覆盖率低潜力巨大

我国有超过8500万残疾人,但2021年得到基本康复服务的持证残疾人仅850.8万,占总数的24%左右。随着国家对残疾人保障力度加大和社会包容度提升,这一群体未被满足的康复需求将逐步释放,为康复辅具市场提供持续增长动力。

3. 政策红利持续释放

近年来国家密集出台支持政策,为康复辅具产业发展创造了良好环境。2021年工信部等10部门颁布《“十四五”医疗装备产业发展规划》,明确将保健康复设备列入重点发展领域;2023年《“机器人+”应用行动实施方案》推动康复机器人发展;2024年《关于发展银发经济增进老年人福祉的意见》明确提出要“大力发展康复辅助器具产业,推动助听器、矫形器、拐杖、假肢等传统功能代偿类康复辅助器具升级,发展智能轮椅、移位机、康复护理床等生活照护产品”,为产业发展提供了明确方向。

03

产业链图谱及竞争格局

(一)产业链图谱

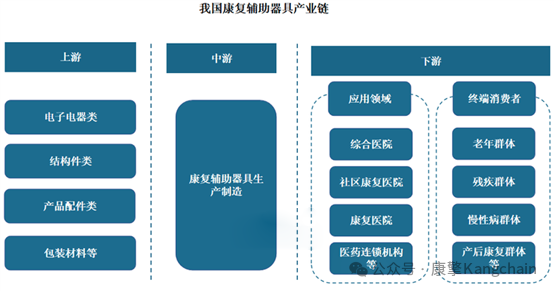

康复辅具产业链已形成较为完整的生态体系,涵盖上游原材料供应、中游生产制造到下游应用服务全链条。

上游环节主要包括电子电器类、结构件类、产品配件类和包装材料等基础原材料供应。其中,3D打印技术在康复辅具产业中的重点性逐渐凸显,高性能传感器、轻量化材料和智能芯片等核心零部件直接决定了产品的质量和性能水平。

中游生产制造环节是产业链的核心,根据产品功能可分为十二大类。

下游环节主要包括综合医院、社区康复医院、康复医院、医药连锁机构、养老院等机构;以及老年群体、残疾群体、慢性病群体、产后康复群体以及术后患者群体等终端用户。

(二)区域产业分布格局

1. 珠三角产业集群(创新+制造)

代表企业:广州一康、深圳迈瑞、佛山轮椅厂

产业特点:产业链完整,外向型特征明显,创新能力强

2. 长三角产业集群(技术+资本)

代表企业:上海诺诚、傅利叶智能、南京伟思

产业特点:研发投入高,人才聚集,资本活跃

3. 京津冀产业集群(政策+医疗)

代表企业:大艾机器人、天津唐邦、北京康比特

产业特点:政策支持力度大,医疗资源丰富

4. 成渝产业集群(市场+成本)

代表企业:重庆金山、成都尚医

产业特点:西部市场门户,成本优势明显

(三)企业竞争格局

中国康复辅具产业已形成多元化、多层次的竞争格局,按企业性质与规模可划分四层竞争梯队:

1. 第一梯队:跨国巨头(技术引领型)

奥托博克(Ottobock):全球假肢矫形器龙头,在中国高端市场占据主导

奥索(Össur):冰岛品牌,专注假肢和矫形器,技术创新能力强

DJO Global:美国康复设备巨头,覆盖从诊断到康复全流程

Hocoma:瑞士公司,康复机器人领域技术领先

这些企业凭借核心技术、品牌影响力和完善的产品线,占据高端市场,产品溢价能力强。

2.第二梯队:国产龙头企业(规模优势型)

鱼跃医疗:家用康复器械龙头,制氧机、轮椅等产品市占率高

翔宇医疗:康复评定与训练设备专业厂商,产品线齐全

钱璟康复:专注康复器械30年,覆盖医疗和家用市场

普门科技:治疗与康复产品并重,电生理产品优势明显

3.第三梯队:区域特色企业(细分领域专精特新)

广州一康:华南地区康复设备主要供应商

南京伟思:精神康复和电刺激设备专家

上海诺诚:神经康复和疼痛管理解决方案商

北京大艾机器人:外骨骼机器人创新企业

这些企业在特定区域或细分领域建立竞争优势,形成差异化竞争。

4 第四梯队:新兴科技企业(创新驱动型)

傅利叶智能:康复机器人新锐,产品出口多个国家

睿瀚医疗:手功能康复机器人专家

安杰莱科技:脑机接口康复技术开拓者

迈步机器人:下肢康复机器人创新者

这类企业虽然规模较小,但在技术创新和产品迭代上表现活跃。

04

康复辅助器具各品类市场全景扫描

总体来看,中国康复辅具产品市场正经历从“基础功能补偿”向“主动康复训练”的转型升级,技术密集型品类将获得更高增长溢价。市场参与者需准确把握各品类生命周期,在传统品类中寻求差异化,在新兴品类中抢占技术制高点,方能实现可持续发展。

(一)市场总体表现

根据民政部《中国康复辅助器具目录(2023年版)》的分类标准,康复辅具可划分为12个主类。从市场表现来看,不同品类呈现出显著差异:

◆传统功能代偿类产品(如假肢、矫形器、轮椅等)市场渗透率高但增长平稳

◆智能康复训练设备(如康复机器人、电刺激设备等)规模较小但增速迅猛

◆生活护理类产品(如护理床、移位机等)受益老龄化呈现稳定增长

◆居家康复产品(如远程监测设备等)随着家庭康复需求上升快速放量

从市场集中度来看,前三大品类(个人移动辅助器具、个人医疗辅助器具、矫形器和假肢)合计占据约65%的市场份额,呈现出“大品类主导、细分品类补充”的格局。

(二)主要品类市场表现深度分析

1. 矫形器和假肢类

市场占有率:约18%(康复辅具整体市场)

年增长率:6-8%

市场规模:约220亿元

市场特点:

◆技术门槛高,外企主导高端市场

◆国产替代加速,价格优势明显

◆3D打印技术推动个性化发展

代表企业:奥托博克(高端)、奥索(中高端)、上海假肢厂(经济型)

2. 个人移动辅助器具

市场占有率:25%-28%(最大品类)

年增长率:10-12%

市场规模:约300-340亿元

细分构成:

◆电动轮椅:增速15%+(高端产品达20%)

◆普通轮椅:增速5-7%(市场趋于饱和)

◆助行器:增速8-10%

市场特点:

◆智能化升级明显(如智能避障轮椅)

◆家用市场占比提升至45%

代表企业:鱼跃医疗、佛山轮椅厂、Invacare

3. 个人医疗辅助器具

市场占有率:20%-22%

年增长率:18-20%(增速最快大类)

市场规模:约240-260亿元

热门品类:

◆呼吸治疗设备:增速25%+(疫情后需求激增)

◆血糖监测系统:增速15%

◆心脏康复设备:增速30%+

市场特点:

◆与慢性病管理结合紧密

◆家用化趋势显著

代表企业:鱼跃医疗、瑞思迈、欧姆龙

4. 康复训练设备(含机器人)

市场占有率:8%-10%

年增长率:35-40%(爆发式增长)

市场规模:约100-120亿元

细分表现:

◆外骨骼机器人:增速50%+

◆上肢康复机器人:增速45%

◆传统训练设备:增速15%

市场特点:

◆三级医院优先采购

◆单台设备价值高(外骨骼约50-100万元)

代表企业:傅利叶智能、大艾机器人、翔宇医疗

5. 护理床及移位设备

市场占有率:12%-15%

年增长率:12-15%

市场规模:约150-180亿元

产品趋势:

◆电动护理床占比提升至40%

◆智能监测功能成为标配

◆居家养老需求驱动增长

代表企业:宁波禾采、江苏金秋竹、八乐梦

(三)高增长潜力品类前瞻

除上述主要品类外,以下几个细分领域虽然当前市场占有率不高(均低于5%),但展现出强劲的增长潜力:

1. 沟通和信息辅助器具

当前规模:约40亿元

增长率:25%+

驱动因素:

◆听障人群服务需求提升

◆助听器技术迭代(如AI降噪)

◆政策支持力度加大

2. 环境改善辅助器具

当前规模:约30亿元

增长率:30%+

创新方向:

◆智能家居适老化改造

◆无障碍设施解决方案

◆跌倒预防监测系统

3. 休闲娱乐辅助器具

当前规模:约20亿元

增长率:40%+

发展亮点:

◆残疾人体育器材创新

◆虚拟现实康复游戏

◆社交辅助设备

(四)品类发展影响因素分析

不同品类市场表现的差异主要受以下因素影响:

政策支持力度:纳入医保的品类(如基本型轮椅)市场渗透率高

技术成熟度:技术突破往往带来市场拐点(如肌电假肢)

支付能力:高价产品(如康复机器人)依赖机构采购

消费意识:家用康复产品认知度提升推动增长

人口结构变化:老龄化直接利好护理类产品

(五)未来品类演变趋势预测

基于当前发展态势,康复辅具市场将呈现以下品类结构调整:

智能化产品占比提升:预计从当前25%提升至2030年的60%

传统产品高端化升级:如智能轮椅替代普通轮椅

服务型产品崛起:康复效果评估、远程指导等服务增值

专科化细分发展:针对不同病种(如脑卒中、脊髓损伤)的专业化设备。